圖片來源:視覺中國

文 | 財(cái)經(jīng)琦觀

“倉廩實(shí)而知禮節(jié),衣食足而知榮辱。”

早在春秋時(shí)期,管子就對人性的需求梯隊(duì)進(jìn)行了排序。

明代話本中也流傳出了“飽暖思淫欲”的俗語,統(tǒng)統(tǒng)講述了同一個(gè)道理:生存/穩(wěn)定是第一需求,唯有在第一需求基本滿足之后,人們才會進(jìn)一步向上發(fā)展。

近期,資本市場表現(xiàn)出明確的結(jié)構(gòu)化傾向,對成長因子給予了極高的權(quán)重。

在這樣的氛圍下,新能源車、醫(yī)藥、CXO等高景氣,高增長率的行業(yè)迎來了極大的追捧。

其中,與“顏值經(jīng)濟(jì)”直接掛鉤的醫(yī)美板塊則同樣被短暫“臨幸”過,隨后又上演沖高回落。

拋開游資行為,究竟是什么在支撐著該板塊的起伏?

和平紅利,繁榮紅利。

是否看好這兩大宏觀指數(shù),直接決定了你對醫(yī)美行業(yè)的股指信心。

2020年6月16日,國產(chǎn)隱形正畸龍頭——時(shí)代天使,已正式登陸港交所。

IPO定價(jià)為招股價(jià)上限,達(dá)每股173港元,一手200股,入場費(fèi)約34948.66元,超越2020年9月28日上市的再鼎醫(yī)藥(09688)的32726.49元,成為本港新股市場有史以來,入場費(fèi)最貴的新股。

并且,IPO階段不引入任何基石投資,可以說十分“自信”。

就市值空間而言,當(dāng)下的招股市值為286億港元。

根據(jù)機(jī)構(gòu)推算,以相對估值法,對標(biāo)口腔行業(yè)的通策醫(yī)療(PE:188.42),按100倍PE定價(jià),兩年后2022E經(jīng)調(diào)整凈利潤為4.30億元,推測得預(yù)期估值為521億港元,仍有將近一倍的上升空間。

眼下,打新事宜早已塵埃落定,短線操作也已不再是討論重心。

我想,現(xiàn)在正是一個(gè)恰當(dāng)?shù)臅r(shí)機(jī),以一個(gè)更加平和的長線心態(tài)來看待這家企業(yè)。

鑒于其賽道屬性和龍頭地位,我們有理由相信,在日后這家企業(yè)還會反復(fù)出現(xiàn)在我們的視野當(dāng)中。

01 接力賽

企業(yè)背景來看,創(chuàng)始人團(tuán)隊(duì)有兩撥。

創(chuàng)始人李華敏,時(shí)代天使的執(zhí)行董事兼CEO。

2003年之前,李華敏很長一段時(shí)間都在幫助父親李世俊打理一家牙科診所,后者是南寧天使口腔病防治醫(yī)院的創(chuàng)始人、曾參與組建過中國牙防基金會。

奠基人顏永年,第一任清華大學(xué)材料成形制造自動(dòng)化研究所所長,第一任清華大學(xué)生物制造研究所所長,“中國3D打印第一人”。

2001年,受到美國“隱適美”上市消息的啟發(fā),63歲的顏永年和首都醫(yī)科大學(xué)口腔學(xué)院院長王邦康(64歲),搞起了學(xué)科交叉,兩位加起來一百多歲的學(xué)者,開始合力研發(fā)無托槽隱形正畸技術(shù)。

2003年,顏永年團(tuán)隊(duì)遭遇資金不足。

同年,29歲的李華敏與父親李世俊,用200萬元買斷了這項(xiàng)技術(shù),并投入500萬元,與顏永年與王邦康二人共同組建北京時(shí)代天使生物科技有限公司。

以上是創(chuàng)始團(tuán)隊(duì)。

資本層面,時(shí)間來到12年后。

2015年,長期的研發(fā)投入和市場營銷費(fèi)用帶來的巨大資金壓力,使得創(chuàng)始團(tuán)隊(duì)難以為繼。

該年,馮岱從華平離職,與同事黃琨成立了松柏資本,以6394萬美元的價(jià)格直接收購了時(shí)代天使,之后為了激勵(lì)團(tuán)隊(duì)和員工,又讓渡了32.21%的股份。

這也就是當(dāng)下時(shí)代天使的資本結(jié)構(gòu)。

招股書顯示,時(shí)代天使的控股股東是松柏正畸,持股比例為67.1242%,其背后投資來源于高瓴資本,高瓴資本在CareCapital持股96.67%,間接持有時(shí)代天使64.88%股權(quán)。

此外,李華敏持股15.8798%,非執(zhí)行董事黃琨持股0.4814%,包括李華敏在內(nèi)的董事、高管及員工合計(jì)持股32.2104%,其余股份由第三方持股。

以顏永年為代表的技術(shù)派,兩年的時(shí)間和多年的技術(shù)積累,換取了200萬元的營收,以及持續(xù)參與的機(jī)遇;

以李華敏為代表的創(chuàng)業(yè)者,12年的最好時(shí)光和700萬元的一次性賭注,換取了6394萬美金的報(bào)償,以及持續(xù)參與的機(jī)遇;

以馮岱為代表的投資者,6000萬美金的播種,六年的等待,換來了286億港元(約折36億美元)的報(bào)償,以及未來最大的增長收益;

這是一場漫長的接力賽,技術(shù)人、創(chuàng)業(yè)者、投資者交相輝映。

轉(zhuǎn)換為企業(yè)牌面,則是技術(shù)基因、行業(yè)經(jīng)驗(yàn)以及背靠高瓴的豐沛子彈。

02 美好得不像現(xiàn)實(shí)

為什么人們都認(rèn)為這是肉眼可見的好賽道?

首先就是賺錢。

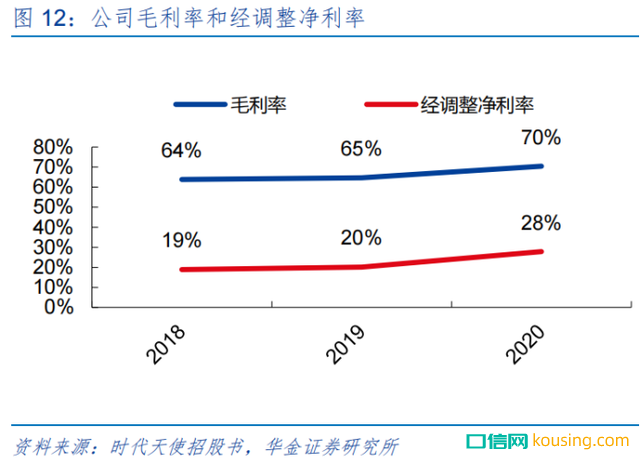

毛利率高達(dá)70%,比如:即消費(fèi)者花100元買一套產(chǎn)品,時(shí)代天使的成本只要30元。

在具體產(chǎn)品線上,時(shí)代天使早在2006年就推出了一款標(biāo)準(zhǔn)版,直到2016年市場景氣之后,才開始跟進(jìn)補(bǔ)充更多的產(chǎn)品線,以適應(yīng)不同的消費(fèi)人群。

目前,其產(chǎn)品線共有四條,分別是時(shí)代天使標(biāo)準(zhǔn)版、冠軍版、COMFOS以及兒童版,建議零售價(jià)在兩萬六到四萬元不等。

這其實(shí)也很合理。

橫向比較,化妝品行業(yè)中,雅詩蘭黛的毛利率有80.6%,資生堂的毛利率為75.59%,上海家化的護(hù)膚品毛利率為77.7%。

美容儀的毛利率也同樣在70%以上,更有甚者表示(某西門子工業(yè)的工程師),一臺五千元的美容儀,零部件在淘寶都能買到,滿打滿算,成本只需要70塊錢。

表象來看,毛利率高的產(chǎn)品,往往是因?yàn)闋I銷成本過高。

深層次來看,營銷成本高的產(chǎn)品,其實(shí)就意味著“消費(fèi)群體并不那么強(qiáng)烈需要”,正因?yàn)樾枨蟛粔驈?qiáng)烈,所以更需要廣告、營銷、品牌文化、消費(fèi)主義、容貌焦慮等外部因素來投入刺激。

此外,產(chǎn)品效能越“非標(biāo)”,越難以用標(biāo)準(zhǔn)化數(shù)據(jù)來衡量的時(shí)候,相關(guān)賽道企業(yè)的營銷壓力就會越大,進(jìn)而會反向加大毛利率的提升。

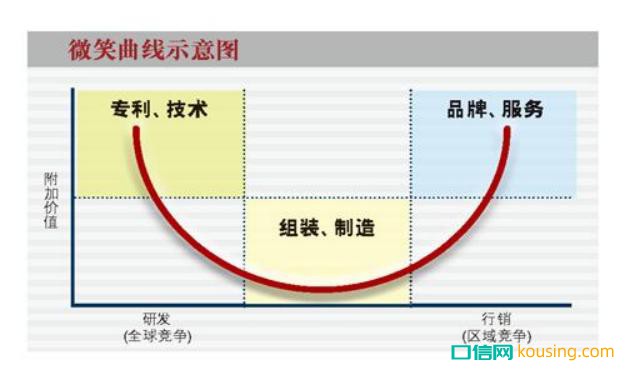

又及,當(dāng)企業(yè)的護(hù)城河越深,越占據(jù)微笑曲線兩端的有利位置,企業(yè)就越有了做高毛利率的底氣。

回到時(shí)代天使。

首先在大賽道上,在顏值經(jīng)濟(jì)這一概念框架下,市場的非剛性需求和產(chǎn)品效能的非標(biāo)準(zhǔn)化衡量,使得其本身就具有了高毛利的原始基因。

其次在隱形正畸這一細(xì)分賽道上,時(shí)代天使也分別在研發(fā)和品牌兩端積累著自身的壁壘。

技術(shù)方面自不必說,時(shí)代天使近3年來共獲得授權(quán)專利 39 項(xiàng),其中實(shí)用新型專利 21 項(xiàng),發(fā)明專利 9 項(xiàng),外觀設(shè)計(jì)專利 9 項(xiàng),在生物力學(xué)、材料學(xué)、計(jì)算機(jī)科學(xué)、3D打印智能制造等多方面均有累積。

數(shù)據(jù)方面,正畸效果的評估完全基于臨床表現(xiàn),臨床數(shù)據(jù)的積累是必不可少的,行業(yè)龍頭愛齊科技累計(jì)案例超過 960 萬,然而正畸的平均周期較長(2-3 年),新品牌的矯正效果往往需要多年才能得到驗(yàn)證。

品牌方面,時(shí)代天使作為醫(yī)療器械,其實(shí)更依賴的是醫(yī)生群體的認(rèn)可。

而這個(gè)群體往往講究循證醫(yī)學(xué),在整個(gè)矯正過程中臨床醫(yī)生與時(shí)代天使的交互非常頻繁,醫(yī)生全程參與矯治器的設(shè)計(jì)和定制(3D打印技術(shù)),對于品牌的認(rèn)知度和黏性相對較強(qiáng),很容易形成用戶的慣性選擇。

一切都美好得不像現(xiàn)實(shí)。

03 回到算賬

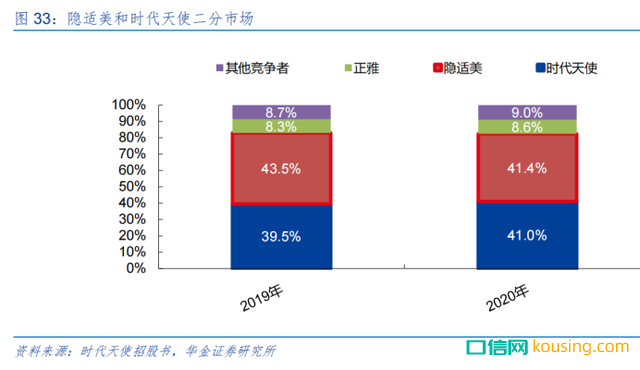

在具體的市場格局上,隱形正畸市場目前屬于雙寡頭兩極格局,時(shí)代天使與隱適美(愛齊科技)分庭抗禮,二者分別占據(jù)中國國內(nèi)市場的41%。

正雅作為行業(yè)第三只占有不到10%的份額,剩余的其他競爭者共分不到10%。

基于此前提到的說行業(yè)壁壘特性,時(shí)代天使可以說是處在一個(gè)確定性極高,且具有高成長性的賽道里。

但本著嚴(yán)謹(jǐn)態(tài)度,我們還應(yīng)該試著去找尋,哪些是需要投資者注意的警戒線?在一片貌似光明的前景里,有沒有需要人們警惕的陰影。

首先還是估值問題。

短期來看,市場流動(dòng)性和信心都相對疲軟,關(guān)于醫(yī)美的賽道前景也都處于波動(dòng)階段,暫未形成像新能源那般堅(jiān)定的共識。

這種大波動(dòng)下,既意味著有追高套牢的風(fēng)險(xiǎn),也意味著有逢低介入機(jī)遇,還需各位謹(jǐn)慎把握。

在消費(fèi)頻次上,牙齒正畸可以說是一個(gè)人一生最多只會消費(fèi)一次的產(chǎn)品,很難產(chǎn)生“復(fù)購”概念。

此外,與化妝品、裝飾品、箱包等完全to C的品牌相比,隱形牙套更多需要提供的是“功能屬性”而不是“炫耀屬性”。

因此前文所說的微笑曲線中,時(shí)代天使在右側(cè)的品牌價(jià)值維度,還應(yīng)打個(gè)折扣。

那么,對于一款更多依賴技術(shù)驅(qū)動(dòng)的,以提供確定性功能為主的產(chǎn)品制造企業(yè),100倍的市盈率是否過高? 值得商榷。

再來看可擴(kuò)展性。

由于剛剛說的不具備“復(fù)購”屬性,那么市場的持續(xù)開拓就尤為重要。

短期來看,下沉市場的開拓是時(shí)代天使的重中之重,而這一點(diǎn)也很有可能將成為該企業(yè)近五年的核心指標(biāo)。

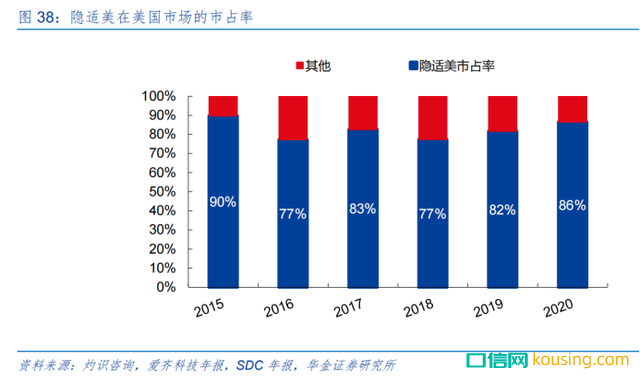

長遠(yuǎn)來看,出海擴(kuò)張的全球化之路,以及與隱適美展開全面較量,是時(shí)代天使所必須要面對的挑戰(zhàn)。

在美國,隱適美已經(jīng)拿到了超過80%的市場占有率,并早已積極展開全球化的布局。

時(shí)代天使有沒有做好這樣的準(zhǔn)備,又該如何在短期內(nèi)平衡國內(nèi)下沉市場與海外擴(kuò)張的關(guān)系,都是投資者們應(yīng)重點(diǎn)關(guān)注的維度指標(biāo)。

此外,安全事件的隱患以及相對應(yīng)的輿情風(fēng)險(xiǎn),壟斷地位與政策風(fēng)險(xiǎn),潛在的技術(shù)突破,其他醫(yī)美發(fā)展帶來的彎道超車的可能等,均將在不同程度上對時(shí)代天使形成威脅。

最終,一切都還要回到市場本身。

唯有人們感到安全,感到輕松,感到自由,才會有主體市場全面擁抱“顏值經(jīng)濟(jì)”的現(xiàn)實(shí)可能。

這便是文章一開始提到的兩個(gè)概念。

和平紅利,繁榮紅利。